オルカンやS&P500へのフルインベストメントが一番儲かるとは限らない

私は「株式(オルカンやS&P500)へのフルインベストメント」をおすすめしません。

というお話をします。

フルインベストメントとは?

資産を全て投資に突っ込むことを「フルインベストメント」と言います。

投資をすれば長い目で見れば儲かる、というのはよく聞く言葉です。

それなら投資金額を増やせば増やすほど、儲けが多くなる!

じゃあ、持ち金を全て投資に突っ込もう!

という考えからフルインベストメントする人は多いです。

しかし、フルインベストメントには様々な罠があるのです。

ショックに耐えらえる?

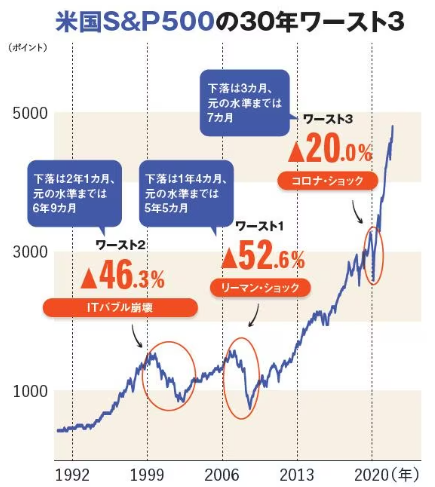

約10年に1回の頻度でショック(大暴落)がやってきます。

2000年のITバブル崩壊、2008年のリーマンショック、2020年のコロナショック。

いずれも数割の値下がりになりました。

これはドル換算で数割の値下がりです。

ショックになると、アメリカは金利を大きく下げます。

すると、日米の金利差がなくなるので、大幅な円高ドル安になります。

リーマンショックの時は1ドル105円から80円まで動きました。

つまり、ショックの際、円換算だとより大きな値下がりとなります。

ドル換算だと52%の値下がりですが、円換算だと64%の値下がりです。

1/3まで資産が減ってしまうのです。

あなたは、資産が1/3になっても耐えられますか?

フルインベストが儲かるとは限らない

暴落時に追加投資するための現金を持っておくことで、フルインベストメントより儲かる場合があります。

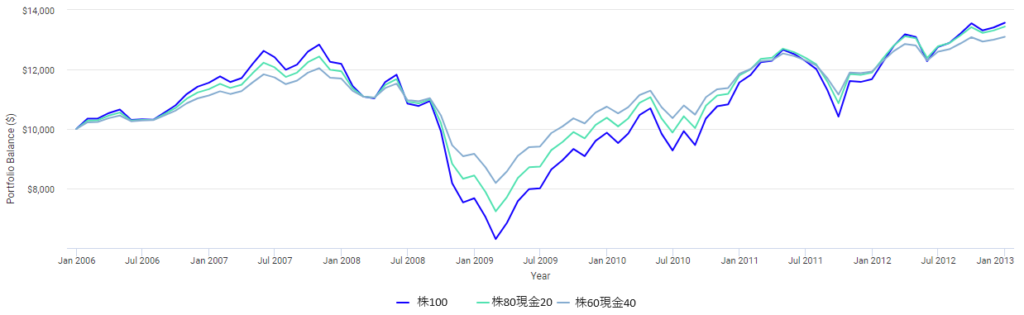

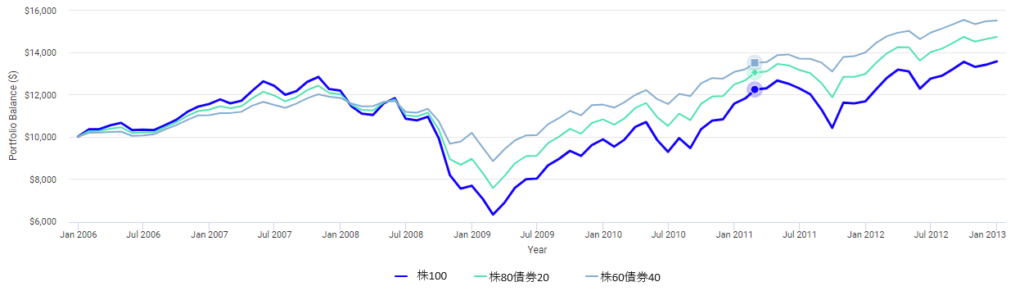

図ではフルインベストメント(株式100%)のポートフォリオと、株式と現金をバランスよく持つポートフォリオを比較しています。

(株式と現金の場合、年に1回リバランスして、比率を保っています。)

時期によっては、現金ありのほうが儲かっています。

また、株式100%の場合は、暴落時に52%ほど損失が出ています。

しかし、株式60%現金40%の場合は、暴落時に30%ほどの損失で済んでいます。

メモ:

暴落が来ないパターンだと、株式100%のほうが儲かります。

でも、重要なのは勝ち負けではありません。

投資とは、ある程度儲かれば良いのです。そのためには、市場から撤退せずに長期間滞在するのが重要。

暴落時に、投資をやめないのが重要なのです。

おまけ(債券を組み合わせる)

おまけとして、現金の代わりに債券を組み込んだポートフォリオも比較してみます。

債券は株式よりも儲からないアセットですが、暴落には強いです。

そのため、債券ありのポートフォリオは暴落時に大きく成長します。

メモ:

本ブログでは、初心者には「株式:現金=50:50」を推奨しています。

中級者には、「株式:債券:現金=50:25:25」を推奨しています。債券は、「eMAXIS slim先進国債券インデックス」やTLT,EDV,2255,180Aをおすすめしています。

まとめ

株式へのフルインベストメントはやめましょう。

現金や債券などを組み合わせて、暴落に備えましょう。

↓X(twitter)フォローしてください!(新着記事に気づけるようになります。)↓Follow @luigi_invest