【投資初心者 #5】資産配分から積立金額を決めよう

前回までの記事では、オルカンを積立投資しよう、というお話をしてきました。

今回は具体的な積立金額についてお話しようと思います。

と、その前に「リターンの8割はアセットアロケーションで決まる」という有名な投資格言について説明します。

リターンの8割はアセットアロケーションで決まる

見慣れない単語アセットアロケーションが出てきたので、ここから説明しますね。

アセットとは資産の種類のことを指します。

アセットの種類としては現金、株式、債券、REIT(不動産)、金、暗号通貨などが有名なアセットです。

「アロケーション」は割合のことです。

つまり、アセットアロケーションとは、資産の割合のことです。

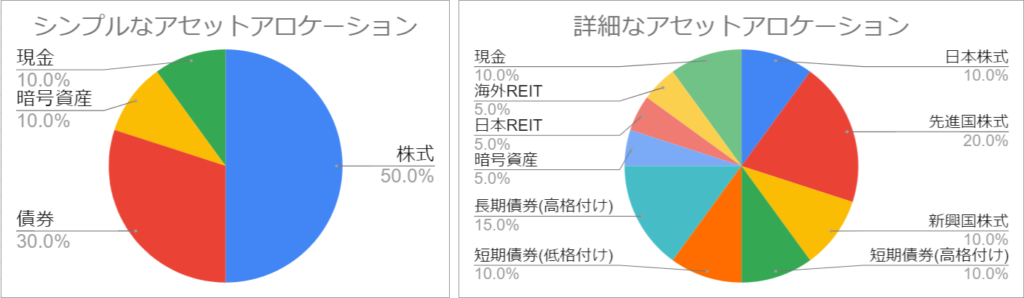

具体的なアセットアロケーション例は下図の通りです。

左図は株式、債券、暗号資産、現金の割合を示しているシンプルなアセットアロケーションの例です。

右図は株式を3種類(日本株、先進国株、新興国株)に分割して、それぞれの割合を決めています。

債券やREITも複数に分割しています。

複雑なアセットアロケーションで眩暈がしますね(笑)

投資初心者のあなたの最初のタスクは「目標となるアセットアロケーションを決める!」です。

突然言われてもアセットアロケーションを決めるのは難しいですよね。

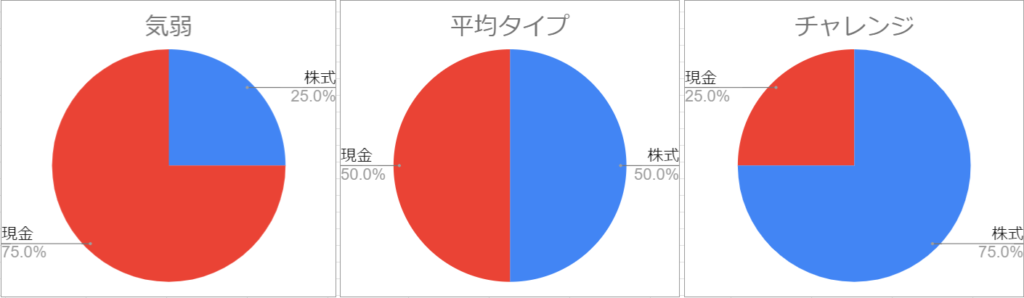

そこで、投資初心者には株式(オルカン)と現金の2種類だけのアセットアロケーションをおすすめします。

自分が平均的な人間だと思ったら、下図の真ん中の50:50を目標のアセットアロケーションに決定しましょう。

気弱でリスクを恐れているタイプの人だったら、下図の左の25:75を目標にしましょう。

チャレンジングな人だったら、下図の右の75:25を目標にしましょう。

決められない!という人は、とりあえず「平均タイプ」の50:50に決めて、この先を読んでください。

補足)

最適なアセットアロケーションは、かなり深いお話です。

アセットアロケーション理論を提唱した人はノーベル経済学賞を受賞しています。

様々な投資方法がある中で、適切なアセットアロケーションで運用すれば最高の成果を出せる事を証明しています。

ここで語るには場所が足りないので、今後お話しますね。

現在のアセットアロケーションを確認する

目標のアセットアロケーションを「株式(オルカン):現金 = 50:50」としました。

次に現在の自分の運用資産のアセットアロケーションを確認してみましょう。

確認方法は下記の通りです。

- 自分の資産を全てリストアップして、アセットの分類をする

銀行へ預けたお金、会社の財形貯蓄、持株会などなどを全てリストアップして、色付け(アセットの分類)をしましょう。 - 資産から生活防衛資金を算出する

突然、職を失ったり、大病を患った場合に備えて数か月分のお金を生活防衛資金として確保します。会社員であれば3ヵ月分、自営業であれば6ヵ月分の生活費が生活防衛資金となります。(会社員であれば職を失ったら失業保険を貰えますし、大病を患っても病気休暇でお金を貰えます。そのため生活防衛資金が少な目で良いのです。) - 運用資金の算出とアセットアロケーションの確認

①の現金から②を引いて、現在のアセットアロケーションを確認しましょう。

Aさんを例に出して説明します。

- 自分の資産を全てリストアップして、アセットの分類をする

A銀行:300万円(現金)

B銀行:50万円(現金)

財形貯蓄:70万円(現金)

⇒合計:420万円(現金) - 資産から生活防衛資金を算出する

毎月の生活費が20万円。会社員なので生活防衛資金は60万円 - 運用資金の算出とアセットアロケーションの確認

420万円から60万円を引くと360万円。現在のアセットアロケーションは現金100%(360万円)であることが確認できました。

アセットアロケーションを目標に近づける(積立金額を決定する)

Aさんの例で説明を続けます。

Aさんのアセットアロケーションは現金100%であり、目標の50:50とかけ離れていることが判明しました。

Aさんは360万円の運用資金がありますので、180万円の株式(オルカン)と180万円の現金が目標アセットアロケーションです。

ここで、現金180万円でオルカンを買う!というのはダメです。前回お話した通り、一括投資は避けましょう。

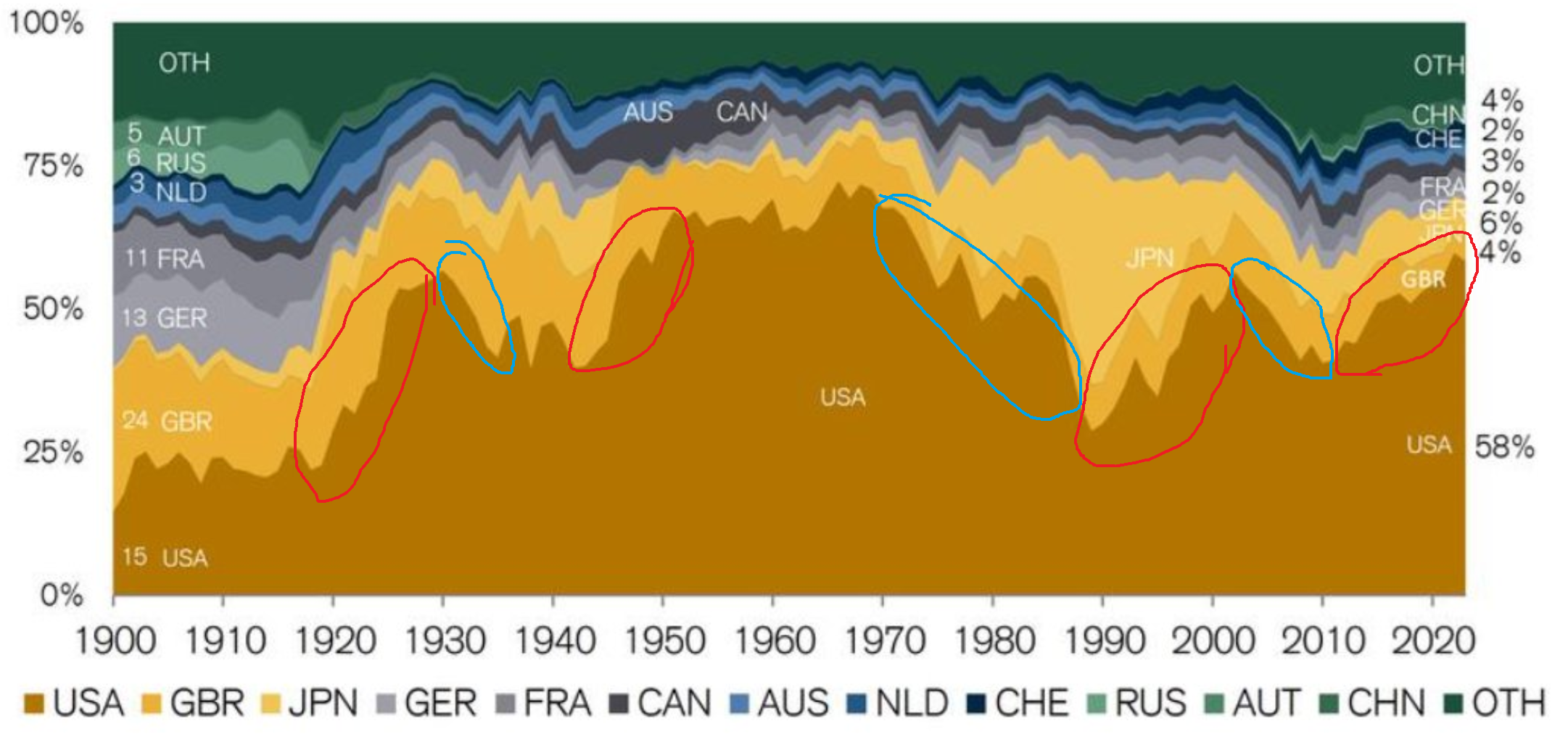

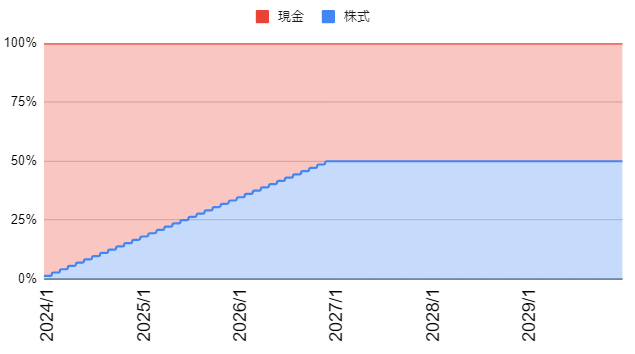

下図の通り、3年ぐらいかけてゆっくりと目標アセットアロケーションに近づける方法をおすすめします。

3年で180万円を投資するので、1年だと60万円。

Aさんの場合は毎月5万円の積立投資が良い事がわかります。

実際はこんなにうまく50%に到達できません。

想定以外の収入or支出によりずれが生じます。

そのため、半年に1回程度、積立額を調整して、3年後に50%に到達できるようにしましょう。

リバランス

3年経過後は、目標アセットアロケーションを維持するために定期的なリバランスをします。リバランスとは、崩れたバランスを整えることです。

放置していても、株価は上下するので、目標アセットアロケーションから離れていきます。

そのため、リバランスして目標アセットアロケーションに近づけるのです。

例えば、株価が暴落して「株式(オルカン):現金 = 30:70」となったら、株式(オルカン)を追加購入(もしくは積立額を増加)して目標アセットアロケーションに近づけます。

逆に、株価が暴騰して「株式(オルカン):現金 = 70:30」となったら、株式(オルカン)を売却(もしくは積立額を減少)して目標アセットアロケーションに近づけます。

リバランスは半年~1年に1回実施すれば良いでしょう。

補足1)

株価は上下します。

下がった時に買えると良いですよね。でも、それは難しいのです。

そこでリバランスが活躍します。

株式比率が下がっている時にはリバランスによって株式を買うことになるのですが、それはまさに下げ時に買っていることに等しいのです。

リバランスは無意識に安い株を買う強力な手段なのです。

補足2)

「株式(オルカン):現金 = 100:0」といった極端なアセットアロケーションはおすすめできません。

株式の暴落時にリバランス(安くなった株の追加購入)ができなくなってしまうためです。

本日のまとめ

アセットアロケーションの目標と現状を確認してから積立金額を決めよう!

次回は具体的な積立方法についてお話しようと思います。

↓良記事だったら下記バナーをクリックしてください↓