為替ヘッジあり?なし?

投資信託には、為替ヘッジのあり・なしが存在します。

どちらを選ぶべきなのか?

というお話をしようと思います。

為替ヘッジとは

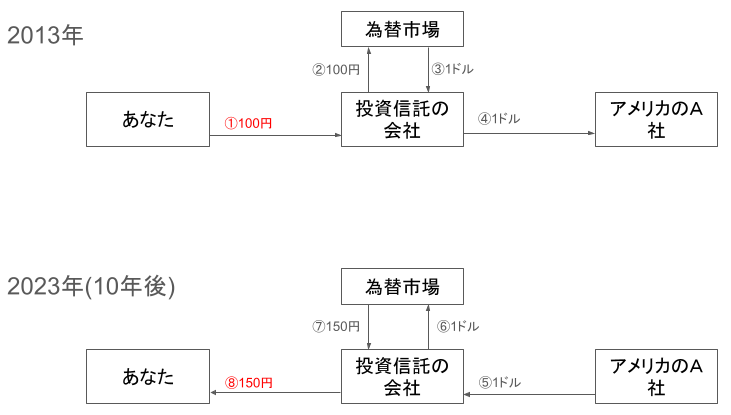

投資信託を買う場合、「円」で買う事になります。(①)

投資信託の会社が円をドルに変換して、株を買うのです。(②③④)

10年後に売却する場合を考えてみます。

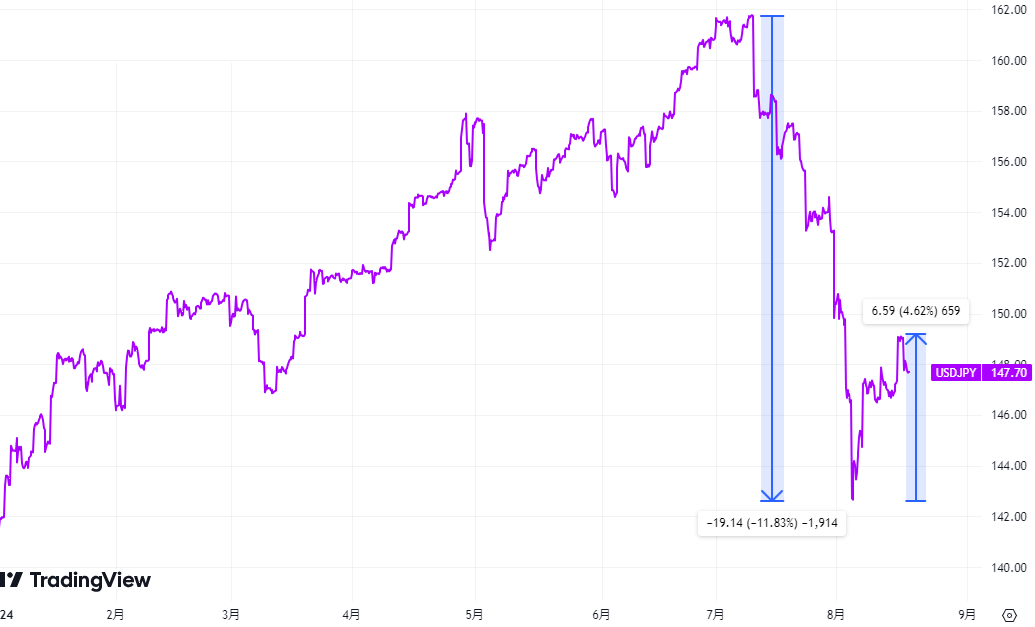

株価が変わっていない場合であっても、為替が変わっていれば、元金の100円よりも多い150円が返って来ます。

多くなる場合は嬉しいですが、減ってしまうと悲しいですよね。

オルカンやS&P500の投資信託は為替のリスクがあるのです。

為替リスクをゼロにしてくれるのが為替ヘッジです。

「為替ヘッジあり」にすれば為替の影響を受けず、現地の株価の影響だけを受けることとなります。

投資信託は株価と為替の2つのリスクがありますが、「為替ヘッジあり」によりリスクが片方になるのはメリットとも言えます。

しかし、デメリットもあるのです。

為替ヘッジのデメリット

為替ヘッジをすると「ヘッジコスト」がかかります。

おおよそ年4%もかかります。

投資は年8%になれば成功。という世界です。

年4%も取られたら成功が大きく遠のきます。

メモ:

為替ヘッジの原理を簡単に(雑に)説明します。

為替ヘッジを実現するためには、外国でお金を借りて、日本円に変換して、日本円で預けた状態にします。

すると、外国の金利(年5%弱)を払い、日本の金利(年1%弱)を貰う状態となります。

金利差の年4%がヘッジコストとなります。

為替ヘッジの使い方

為替ヘッジのメリデメを整理すると、下記の通り。

メリット:為替のリスクを避けられる。

デメリット:ヘッジコスト(年4%)がかかる。

短期投資であれば「為替ヘッジあり」を使うのもあり。

長期投資であれば「為替ヘッジなし」が良い。

というのが基本的な戦略となります。

メモ:

素人投資には、長期投資をおすすめします。

オルカンやS&P500を長期で保有するのです。

長期投資をやる素人投資には「為替ヘッジなし」をおすすめします。